このページに知りたい情報がない場合は

世田谷区トップページ > くらし・手続き > 税金 > 住民税 > 住民税についてのおしらせ > 上場株式等に係る配当所得等及び譲渡所得等における所得税と異なる課税方式の選択について

ここから本文です。

最終更新日 2024年2月2日

ページID 212

上場株式等に係る配当所得等及び譲渡所得等における所得税と異なる課税方式の選択について

「異なる課税方式」の選択の廃止について

令和4年度の税制改正において、令和6年度(令和5年分)より、確定申告において申告した「特定配当等に係る所得」や「特定株式等譲渡所得」について、所得税と区民税・都民税の課税方式を一致させることとなり、異なる課税方式を選択することはできなくなります。

上記の改正により、確定申告において申告した「特定配当等に係る所得」や「特定株式等譲渡所得」については、区民税・都民税においても「申告する」こととなり、区民税・都民税の「合計所得金額」にも算入されます。

国民健康保険・後期高齢者医療保険などへの影響について

上場株式等の配当所得等・譲渡所得等を確定申告すると、住民税においても合計所得金額や総所得金額等に含まれるため、以下の各種行政サービスに影響が出る可能性があります。

- 扶養控除や配偶者控除の適用などの判定

- 個人住民税の非課税判定

- 国民健康保険料、後期高齢者医療保険料、介護保険料の算定

- その他の行政サービス等

※申告者にとってどの課税方式を選択すると有利になるかは、一人ひとりの状況によって異なるため、課税課ではご案内はできません。申告の際は、課税方式の選択について慎重に判断していただくようお願いいたします。

令和5年度(令和4年分)以前の「異なる課税方式」の選択について

上場株式等に係る配当所得等及び譲渡所得等について、個人住民税の納税通知書または特別徴収税額決定通知書が送達される前に、確定申告書とは別に、個人住民税の申告書を提出することにより、住民税について所得税と異なる課税方式を選択することができます。

世田谷区での手続き方法

住民税の納税通知書または特別徴収税額決定通知書が送達される前に、所得税の確定申告書とは別に「特別区民税・都民税申告書」を提出することにより、上場株式等に係る配当所得等及び譲渡所得等について、住民税について所得税と異なる課税方式を選択できます。

上場株式等の配当所得等

申告不要、総合課税、分離課税を選択できます。

令和4年度の「特別区民税・都民税申告書」を提出する場合は、申告書裏面の「9 配当所得の記載欄」にご記入ください。また、源泉徴収されていることを証明する資料の写しを添付してください。

上場株式等に係る譲渡所得等

申告不要、分離課税を選択できます。

令和4年度の「特別区民税・都民税申告書」を提出する場合は、申告書裏面の「10 株式等譲渡(上場分・一般分)、先物取引所得の記載欄」にご記入ください。また、特別徴収されていることを証明する資料の写しを添付してください。

(注意1)上記の「9 配当所得の記載欄」、「10 株式等譲渡(上場分・一般分)、先物取引所得の記載欄」いずれも、欄に記載しきれない場合には、任意の用紙に同項目を記載して添付してください。

(注意2)申告不要については、住民税が特別徴収されている場合に限り選択できます。

申告方法の簡略化について(令和3年分確定申告から適用)

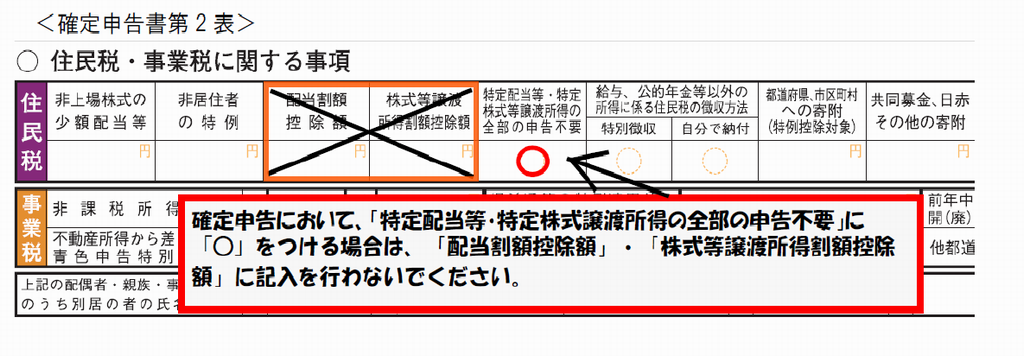

令和3年分以降の確定申告において、配当所得及び株式等に係る譲渡所得等が、特別徴収された特定配当等の額及び特別徴収された特定株式等譲渡所得金額のみであり、その「全て」を住民税において特別徴収で済ませること(申告不要)としようとする場合には、確定申告書第2表「特定配当・特定株式等譲渡所得の全部の申告不要」欄に〇を記入すれば、原則、世田谷区への申告(書類提出)は不要となります。

その他注意事項

特別区民税・都民税の申告は、原則として、該当年度の申告期限内(3月15日まで)に提出することが必要です。ただし、期限後であっても、住民税の納税通知書または特別徴収税額決定通知書が送達されるまでに提出されたものは有効です(該当する通知書がすでに送達されている場合は、この申告は無効になります)。

なお、該当年度の住民税の納税通知書または特別徴収税額決定通知書が送達された後に確定申告書を提出しても、住民税では既に課税方式(申告不要)が確定しているため、課税方式を選択することはできません。

お問い合わせ先

詳しくは、お住まいの住所地担当係にお問い合わせください。

| 係名 | 担当地域 | 電話番号 |

|---|---|---|

| 課税第1係 |

池尻(1~3丁目、4丁目1~32番)、上馬、経堂、駒沢(1・2丁目)、桜、桜丘、三軒茶屋、下馬、世田谷、太子堂、弦巻、野沢、三宿、宮坂、若林 |

03-5432-2169 |

| 課税第2係 |

赤堤、池尻(4丁目33~39番)、宇奈根、梅丘、大蔵、大原、岡本、鎌田、北沢、喜多見、砧、砧公園、豪徳寺、桜上水、成城、祖師谷、代沢、代田、千歳台、羽根木、船橋、松原 |

03-5432-2174 |

| 課税第3係 |

奥沢、尾山台、粕谷、上北沢、上祖師谷、上野毛、上用賀、北烏山、給田、駒沢(3~5丁目)、駒沢公園、桜新町、新町、瀬田、玉川、玉川台、玉川田園調布、玉堤、等々力、中町、野毛、八幡山、東玉川、深沢、南烏山、用賀 |

03-5432-2184 |

ファクシミリはいずれも、03-5432-3037

お問い合わせ先

上記お問い合わせ先参照

電話番号 上記お問い合わせ先参照

ファクシミリ 上記お問い合わせ先参照

このページは課税課が作成しました。